Спред на бирже

И покупатель, и продавец стремятся получить лучшую цену за товар. Их выгода – разница между наибольшими и наименьшими предложениями на рынке. Фондовые торги – не исключение. На биржах разность называется спред – что это в трейдинге и как купить активы по лучшей цене, расскажем в материале.

Что такое спред на бирже простым языком

Термин «спред» или spread в переводе с английского означает «размах», «расхождение». В финансах, инвестициях и биржевой торговле это диапазон между разными величинами – ценами, ставками, маржой. Самый широко использующийся трейдерами вид – спред рынка, Bid-Ask spread – простыми словами, покупной и продажный. Также спреды бывают:

- календарные – между ценой при заключении дериватива и в момент экспирации;

- межрыночные – из-за разности цен на разных площадках;

- внутрирыночные – на похожие активы, например, нефть разных марок.

Далее рассмотрим подробнее, что такое спред в трейдинге.

Что такое спред в трейдинге

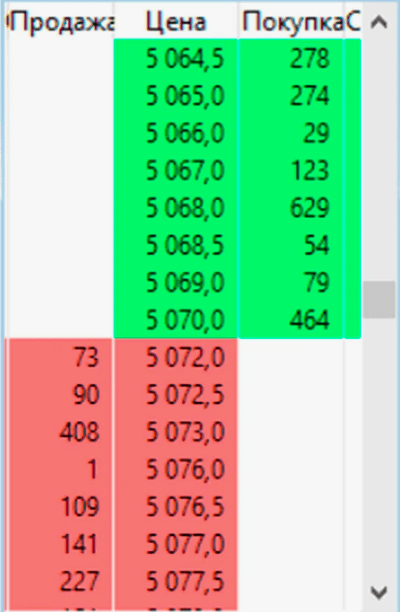

Чтобы продать активы, трейдеры устанавливают цены или котировки выше рыночных, а чтобы купить – ниже. Разность стоимости по ценным бумагам, валютным парам, золоту и другим объектам биржевого трейдинга можно посмотреть на сайтах или в приложениях инвестиционных и биржевых площадок. Котировки собирают в таблицу, которая называется биржевой стакан.

Биржевой стакан. Фото:

Биржевой стакан. Фото:

Заявки на продажу отображаются вверху – от большего к меньшему. Они называются аски – Ask. Bid – бид-заявки на покупку – размещаются внизу, от максимальной до минимальной. Аск всегда выше, чем бид. Разница между ближайшими стоимостями ask и bid – это и есть спред. Объясним простым языком, что такое спред на бирже.

Трейдер Николай хочет купить акции компании Х. Он смотрит на стакан и видит, что минимальная цена продажи на сегодня – 100 руб., а максимальная цена покупки – 92 руб. Николай размещает лимитный ордер на покупку 70 акций по 95 руб. и ждёт, пока кто-то из трейдеров выставит акции Х по такой цене. Его лимит становится максимальной ценой, а значение спреда – 5 руб.

Лимитный ордер может быть исполнен частично, не исполнен вовсе, закрыт по желанию инвестора. Заявки постоянно сдвигаются по мере возникновения новых предложений на рынке. Соответственно, меняется размер спреда.

Что такое узкий и широкий спред

Спред бывает узким и широким. Небольшой размер говорит о стабильности рынка и о том, что активы высоколиквидные. Например, у акций известных компаний спреды обычно минимальны. Широкий спред говорит о малой ликвидности инвестиций. Также расширения спреда зависят от изменений на отраслевых и международных рынках, новостей. Если мировая или внутренняя экономика и политическая обстановка нестабильны, это отражается на бирже. Инвесторы стремятся покупать или продавать акции, волатильность растёт или падает.

Поэтому на биржах принято устанавливать лимиты – максимальные размеры спреда. Брокеры могут останавливать торги при резких колебаниях, чтобы инвесторы не работали в убыток, а спекулятивные маркетмейкеры не могли сильно повлиять на соотношение котировок.

Виды биржевого спреда

В зависимости от активов и иных характеристик, есть разные виды биржевого спреда.

Фиксированный и плавающий

- Фиксированный – это спред, который чаще всего устанавливается на Форексе и при торговле валютой, а также маркетмейкерами на биржах для регуляции цен. Независимо от того, что происходит на рынке, размер остаётся неизменным. При этом брокеры на разных торговых площадках сами вправе определять величину. Например, в 3 пункта к паре EUR/USD. На фиксированный спред не влияют время подачи заявок и их количество. Вы не можете сделать цену актива меньше установленного спреда. Преимущество – удобно считать доходность сделок.

- Плавающий спред чаще всего встречается в биржевых стаканах. На него влияют мировые экономические и политические события, поведение трейдеров. Регулировать размер также помогают маркетмейкеры – крупные игроки, которые владеют большим объёмом средств и могут регулировать цены одновременными покупками и продажами активов. Преимущество плавающего спреда – возможность быстро заработать на колебаниях цен.

Межрыночный и внутрирыночный

- Межрыночным спредом нужно считать разницу в котировках на одни и те же активы, которыми торгуют на разных площадках.

- Внутрирыночный или внутрикорпоративный спред – это разница между стоимостной ценностью связанных активов. Например, привилегированных или обычных акций одной компании. Это может быть и разрыв в цене между облигациями, выпущенными эмитентами одной отрасли.

Спред рынка (покупной и продажный спред)

Механизм рыночного спреда отображается в виде таблицы (биржевого стакана). Выглядит как разница между ценой покупки и продажи в конкретный момент. Это доступный и открытый инструмент, когда трейдеры видят количество заявок и стоимость активов.

Календарный спред

Понятие календарного спреда используется для обозначения разницы поставок одного и того же актива в разные даты. Например, при торговле фьючерсами и опционами. Динамику календарного спреда смотрят на графике. По колебаниям значений можно просчитывать тренды рынка и планировать среднесрочные и долгосрочные сделки, закрытие и открытие длинных позиций.

Типы валютных пар в зависимости от спреда

В зависимости от величины спреда, валютные пары делятся на такие виды:

- Основные (или мажорные) с небольшим спредом. Это валюты мировых экономик, в пары обязательно входит доллар США. Например, доллар-евро, доллар-швейцарский франк. К мажорам относятся:

- доллар США (USD);

- евро (EUR);

- британский фунт (GBP);

- швейцарский франк (CHF);

- японская иена (JPY);

- канадский доллар (CAD);

- австралийский доллар (AUD);

- новозеландский доллар (NZD).

- Кроссы или миноры. Практически равные по стоимости популярные валюты, но без доллара. Например, EUR, GBP, JPY, CHF, CAD, AUD, NZD.

- Экзотические валютные пары. Спред может расширяться в зависимости от соотношения цен в парах. К экзотическим относятся все остальные валюты, не входящие в список мажорных, в том числе пары с рублём.

Как посчитать спред

Если говорить обобщённо, чтобы посчитать спред, нужно взять минимальное значение продажи и максимальное для покупки – вычесть BID из ASK. В целом величина спреда зависит от того, в чём он измеряется.

В чём измеряется спред

Логично предположить, что спреды нужно измерять в валюте, в которой они торгуются. Но это не всегда удобно. Особенно для активов с большой разницей, например, для экзотических валютных пар. Поэтому чаще всего спред измеряют в процентах или пунктах.

- В процентах для определения рентабельности используют формулу: (Лучшая цена для покупки – Лучшая цена для продажи) / Лучшая цена для покупки × 100.

Пример: аск на акции компании Х составляет 12, а бид – 10. (12 – 10) / 12 × 100 = 16,66666%.

- В пунктах или пипсах. Чаще всего в них считается спред в популярных парах, для ликвидных активов и валют.

Пример: брокер устанавливает величину шага для 1 единицы покупки. Для ликвидных активов и популярных пар – это 2–5 пунктов. Далее брокер собирает биржевой стакан. При этом цены ASK и BID будут различаться на количество пипсов. Если 112 рублей – покупка, а 115 – продажа, разница в 3 пункта.

Быстро посчитать размер спреда можно на онлайн-калькуляторе, которые представлены на сайтах финансовых платформ.

Какие факторы влияют на спред

На размер спреда, особенно плавающего, оказывают влияние внешние и внутренние факторы. Их нужно учитывать инвестору, который делает заявки на покупку или продажу. Так он сможет просчитать возможные риски и прибыль. Надо смотреть на следующие показатели:

- Количество заявок, объёмы активов.

Если покупатель выставил запрос на приобретение большого объёма активов, он может удовлетворить сразу много заявок на продажу. Из-за этого спред расширяется.

- Ликвидность и популярность актива.

Чем ликвиднее актив, тем больше на него спрос и активнее идут торги. Здесь можно наблюдать снижение спреда. И наоборот.

- Обстановка на глобальных рынках, мировые новости.

Серьёзные происшествия, катастрофы и другие события могут приводить к тому, что акции одних компаний вырастают в цене, а других – падают. Это тоже влияет на покупательскую активность и размеры спредов.

- Время торгов.

Например, в праздники на бирже происходит затишье. Торговать становится невыгодно, так как активность трейдеров падает. Если происходит событие мирового масштаба, котировки могут резко взлететь или упасть. В этот момент можно хорошо заработать на сделках.

Можно ли уменьшить спред

Помимо вышеперечисленных факторов, на размер спреда могут влиять брокеры или маркетмейкеры. Например, последние могут установить искусственный спрос на активы и поднять их в цене. У брокеров есть возможность закрывать торги или фиксировать спред на одном уровне. Но в целом трейдеры не могут понижать или повышать значения по собственному желанию. При этом анализировать ширину спреда необходимо, чтобы снизить издержки:

- пользоваться высоколиквидными инструментами;

- торговать при нормальной активности, а не в периоды затишья или паники;

- брать паузу в моменты, когда прогнозируется расширение спреда.

Как работать со спредом в торговле

Как работать со спредом в торговле? Фото:

Как работать со спредом в торговле? Фото:

Если вы строите долгосрочную инвестиционную стратегию, то регулярно оценивать размер спреда рынка не нужно. Важно учитывать календарные значения в длинных периодах.

Если же вы хотите заниматься активной биржевой торговлей, спред становится важной величиной. Главное: плохая точка входа в позицию – на расширении спреда. Это правило работает и для длинных инвестиций. Но также стоит учитывать не только разность в аск и бид, но и процентное соотношение к стоимости актива. Чем оно выше, тем рискованнее сделка. Зато она может принести крупную прибыль.

Лимитные заявки с фиксированными ценами на покупку помогают снизить риски в коротких стратегиях. Если ваша ставка не сыграет, заявка аннулируется вами или брокером. Если же вы хотите купить актив по любой доступной в данный момент цене, можете подать рыночный ордер, который будет исполнен брокером.

Брокеры с минимальным спредом

Чем интенсивнее вы ведёте торговлю, тем больше можете потерять на спреде при купле-продаже. Поэтому тем, кто в рамках одного дня проводит много сделок, оптимально искать брокеров с минимальным спредом, не более пары пипсов. В разных компаниях и у разных брокеров показатели могут отличаться, дополнительно нужно смотреть на размер комиссии. Выбирайте тех брокеров, которые на рынке более 5 лет, изучите отзывы, рейтинг. Хороший брокер также предложит на выбор фиксированную или плавающую ставку, клиентскую поддержку, имеет большую базу трейдеров.